Разблокируйте информационный бюллетень White House Watch бесплатно

Ваш путеводитель по тому, что означают выборы в США в 2024 году для Вашингтона и всего мира.

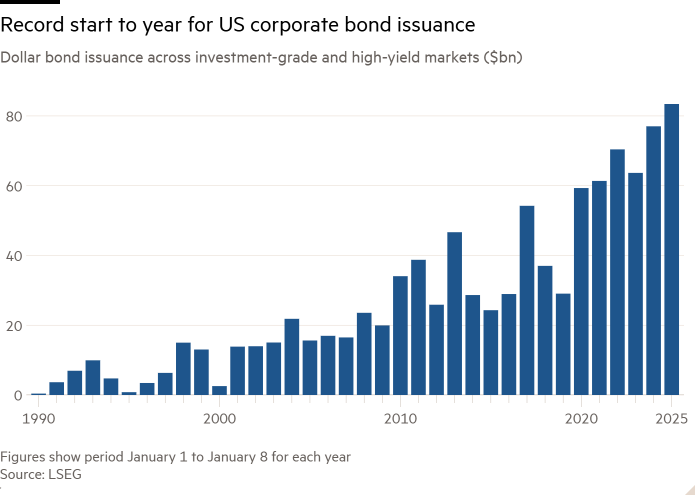

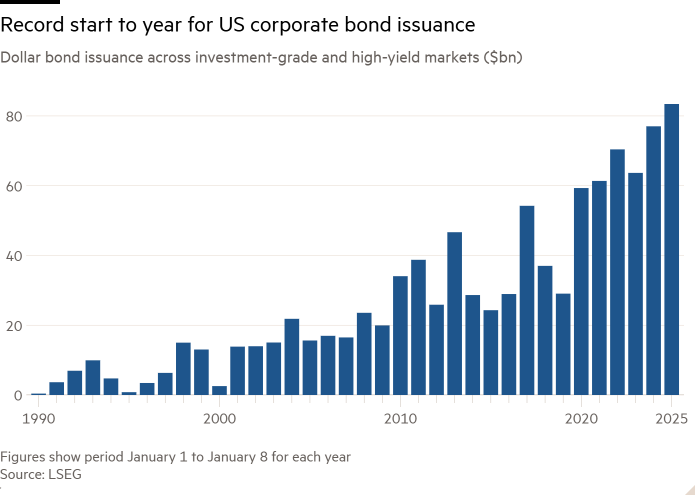

Корпоративные заемщики начали 2025 год с рекордной продажи долларовых облигаций на сумму $83 млрд, воспользовавшись активным спросом инвесторов на привлечение долга в преддверии любой волатильности рынка, вызванной возвращением к власти Дональда Трампа.

По данным LSEG, к 8 января объем заимствований на рынках облигаций инвестиционного уровня и высокодоходных облигаций в долларах США достиг $83,4 млрд. Это самый высокий показатель с начала года с 1990 года.

Ажиотаж возглавили высококлассные заемщики, в том числе международные банки, такие как BNP Paribas и Société Générale, автомобильные гиганты, такие как Toyota, и производитель тяжелого машиностроения Caterpillar. Ожидается, что американские банки присоединятся к борьбе позже в январе, после сезона отчетов.

«Рынок сильный, поэтому им нет необходимости медлить. Они стараются прийти как можно раньше», — сказал Марк Баньерес, глобальный соруководитель отдела финансирования инвестиционного уровня в JPMorgan.

Ажиотаж продаж новых долговых обязательств происходит в то время, когда спреды (разница между доходностью корпоративного долга и более безопасных государственных облигаций) приближаются к минимуму за несколько десятилетий, что побуждает компании привлекать средства по дешевке, пока они могут.

«Существует множество рисков для спредов — рост инфляции, замедление экономики, потенциальное приостановление снижения ставок ФРС и даже переход к повышению ставок», — сказала Морин О'Коннор, глобальный глава синдиката высококлассных долговых обязательств Wells Fargo. .

По данным ICE BOFA, средний спред инвестиционного уровня в США в среду составил всего 0,83 процентных пункта, что немногим выше самой узкой отметки с конца 1990-х годов.

Январь обычно занят выпуском долговых обязательств, особенно банками. Но последний взрыв сделки произошел на фоне того, что компании зафиксировали более дешевые долги перед инаугурацией Трампа, а экономисты предупреждают, что телеграфируемая политика нового президента США, включая торговые тарифы, может быть инфляционной.

В среду протокол последнего заседания Федеральной резервной системы показал, что чиновники также обеспокоены инфляцией и хотят быть «осторожными» с темпами будущего снижения ставок.

По расчетам Wells Fargo, крупные заемщики также вынуждены быстро рефинансировать свои долги: $850 млрд долларового долга с высоким рейтингом должны быть погашены в этом году и еще $1 трлн в 2026 году.

«Это очень привлекательная рыночная среда» для заемщиков, — сказал Дэн Мид, глава синдиката инвестиционного уровня Bank of America. «Вы продолжаете видеть здоровые остатки денежных средств у инвесторов и восприимчивость к новым выпускам, поступающим на рынок, а также очень привлекательные спреды по ценам, что заставляет эмитентов стремиться уйти раньше, а не ждать».

Эдвард Аль-Хусейни, старший аналитик по процентным ставкам и валютному курсу Columbia Threadneedle, сказал, что пенсионные фонды и страховые компании в настоящий момент «исключительно предрасположены» к покупке долга.

Банки, как правило, первыми пользуются преимуществами узких спредов и на данный момент являются одними из наиболее активных эмитентов. Но участники рынка заявили, что нефинансовые заемщики могут присоединиться к ажиотажу до того, как доходность 10-летних казначейских облигаций — эталон глобальной стоимости заимствований — вырастет еще больше. Сейчас он составляет около 4,7% после резкого роста в последние недели.

«В январе у нас есть несколько довольно критических рисковых событий», — сказал О'Коннор, указывая на данные по занятости в США, которые должны выйти в пятницу и которые дадут инвесторам подсказки о будущей траектории процентных ставок, а также на инаугурацию Трампа 20 января.

«Мы слышали довольно много риторики от новой администрации о том, что рынок может быстро увидеть в результате этого», — сказал О'Коннор. «Я думаю, есть опасения, что это может стать катализатором еще одного роста доходности казначейских облигаций». Некоторые «заемщики, ориентированные на купоны» — то есть компании, ориентированные в первую очередь на общую доходность, которую они выплачивают инвесторам — «пытаются справиться с этим», добавила она.

Объемы этой недели, которые были сокращены до трех дней из-за сокращенных торговых часов в четверг и данных о занятости в пятницу, являются продолжением золотого заимствования в 2024 году, когда глобальный выпуск корпоративных облигаций и кредитов с использованием заемных средств достиг рекордных $8 трлн.

Хотя текущие условия остаются благоприятными для продавцов долговых обязательств, некоторые покупатели заявили, что теперь они готовы сидеть в стороне, пока не появятся более заманчивые условия.

«Подавляющее большинство сделок заключаются на таких уровнях, которые оставляют очень небольшую ценность», — сказал Анджей Скиба, глава BlueBay US с фиксированной доходностью в RBC GAM. «(Это) выглядело довольно непривлекательно, и мы предпочитаем держать порошок сухим из-за потенциального увеличения волатильности после инаугурации, поскольку рынок узнает об этом новом политическом комплексе и реакции ФРС на него».