Эта статья представляет собой версию бесплатного новостного бюллетеня на месте. Подписчики премиум -класса могут зарегистрироваться здесь, чтобы доставлять информационный бюллетень каждый четверг и воскресенье. Стандартные подписчики могут перейти на премию здесь или изучить все информационные бюллетени FT

Добро пожаловать. Сейчас две темы формируют настроение рынка. Во -первых, политическая повестка дня Дональда Трампа ставит под угрозу экономическое, финансовое и институциональное превосходство США. Во -вторых, относительная стабильность и политические события улучшают перспективы в Европе.

Отражая это, в марте, опрос менеджера фонда Банка Америки показал самое резкое ротацию из акций США и в европейских акциях.

В результате этих тенденций одна теория, которую в настоящее время платят, заключается в том, входит ли долгосрочное преимущество в экономическом росте Америки над континентом. Несмотря на все мои недавние анализы Bearish Us и Bullish Europe, я думаю, что это понятие завышено. Вот почему Европа не примет экономическую мантию Америки в ближайшее время.

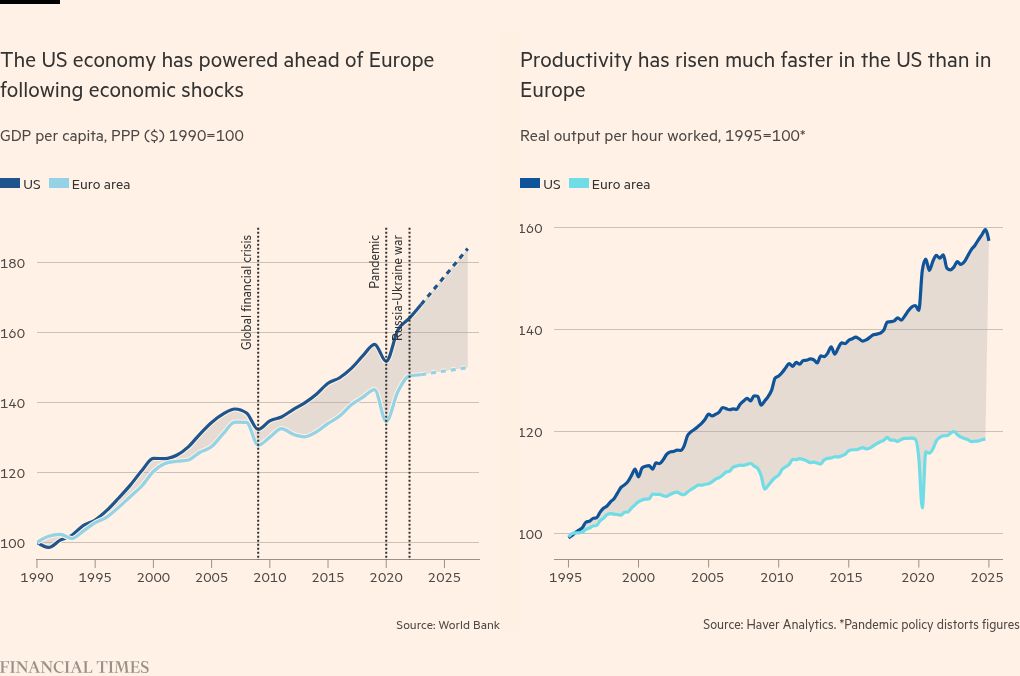

Во -первых, когда дело доходит до основных темпов роста, размер лидерства США по Европе является значительным.

Fitch Ratings подсчитал, что за последние 5-10 лет потенциальные годовые темпы роста в Америке — с учетом капитала, труда и технологий — в среднем составляли около 2,5 процентов. Для еврозоны он был ближе к 1 проценту. Это до оценки влияния политических решений на обе стороны Атлантики в этом году.

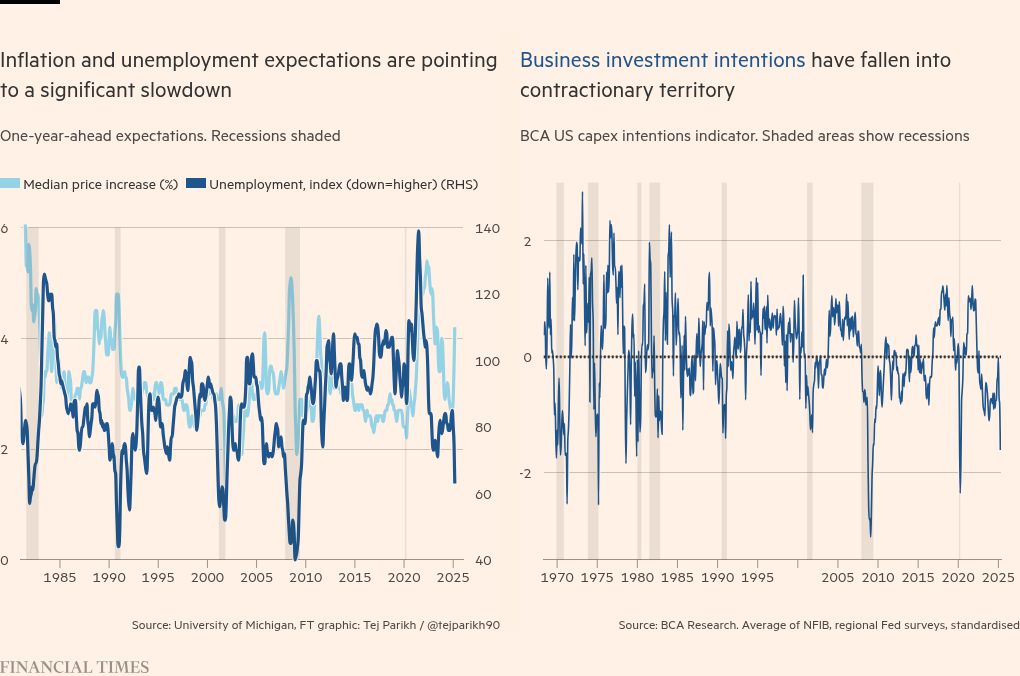

Повестка дня Трампа будет обременять производительность США. Тарифы создадут неэффективность. Неопределенность будет превзойдеть капитальные инвестиции, а также исследования и разработки. Зажим иммиграции и возможная утечка мозга также ослабит предложение рабочей силы.

Тем не менее, ущерб, нанесенный президентом навсегда По словам Эндрю Кеннингем, главного экономиста по экономическому экономическому экономике в области экономического роста в Америке, по сравнению с Европой.

«США имеют более крупный и более единый внутренний рынок масштабирования, более сильную экосистему венчурного капитала, больше университетов мирового класса и более легкое регулирование прикосновений».

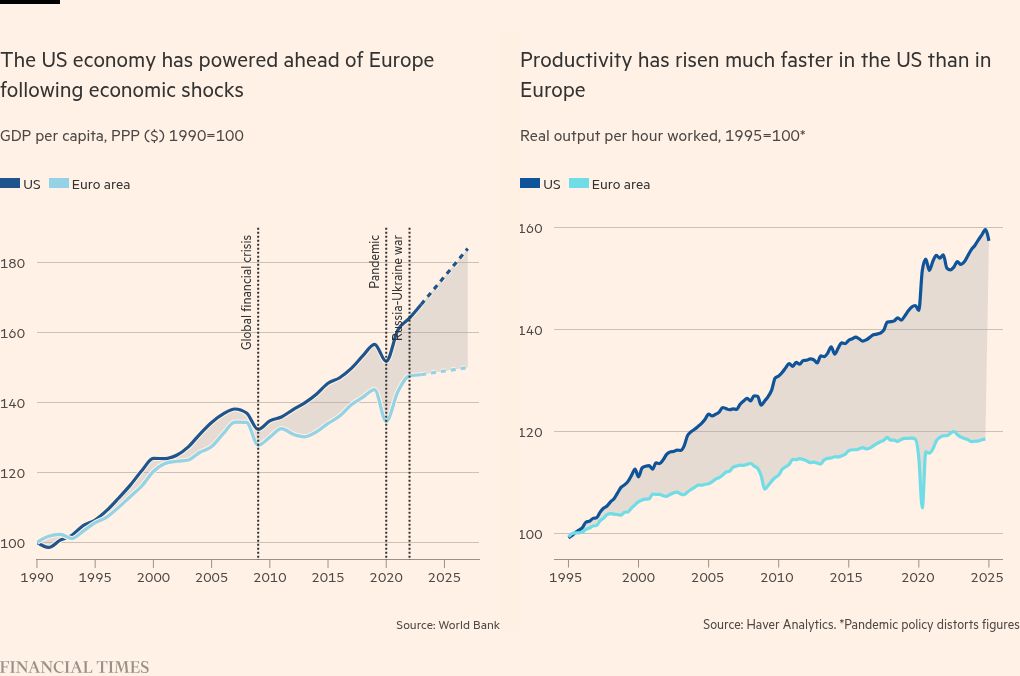

Действительно, с точки зрения общего количества вкладов, ЕС имеет преимущество в работниках, а США имеют лидерство в физическом и финансовом капитале. Но преимущество в росте Америки в значительной степени исходит из его более высокой «общей производительности факторов» или того, насколько продуктивно используются его входные данные.

В Европе увеличение роста от притока капитала возможно, если инвесторы рассматривают континент как альтернативное безопасное убежище. Но эффект может быть ограничен, не в последнюю очередь инвестиционными возможностями.

«Может ли ротация в европейские активы сохраняться, сомнительно. Сумасшедшее сумасшествие Трампа может ускорить снижение доллара как резервную валюту, но обширные рынки капитала США и ликвидность означают, что это будет медленно», — говорит Кеннингем.

Итак, может ли Трамп нанести значительный — и постоянный — ущерб этому преимущество в экономическом динамизме? Это зависит от того, как ожидается, что оставшаяся часть его второго срока пройдет.

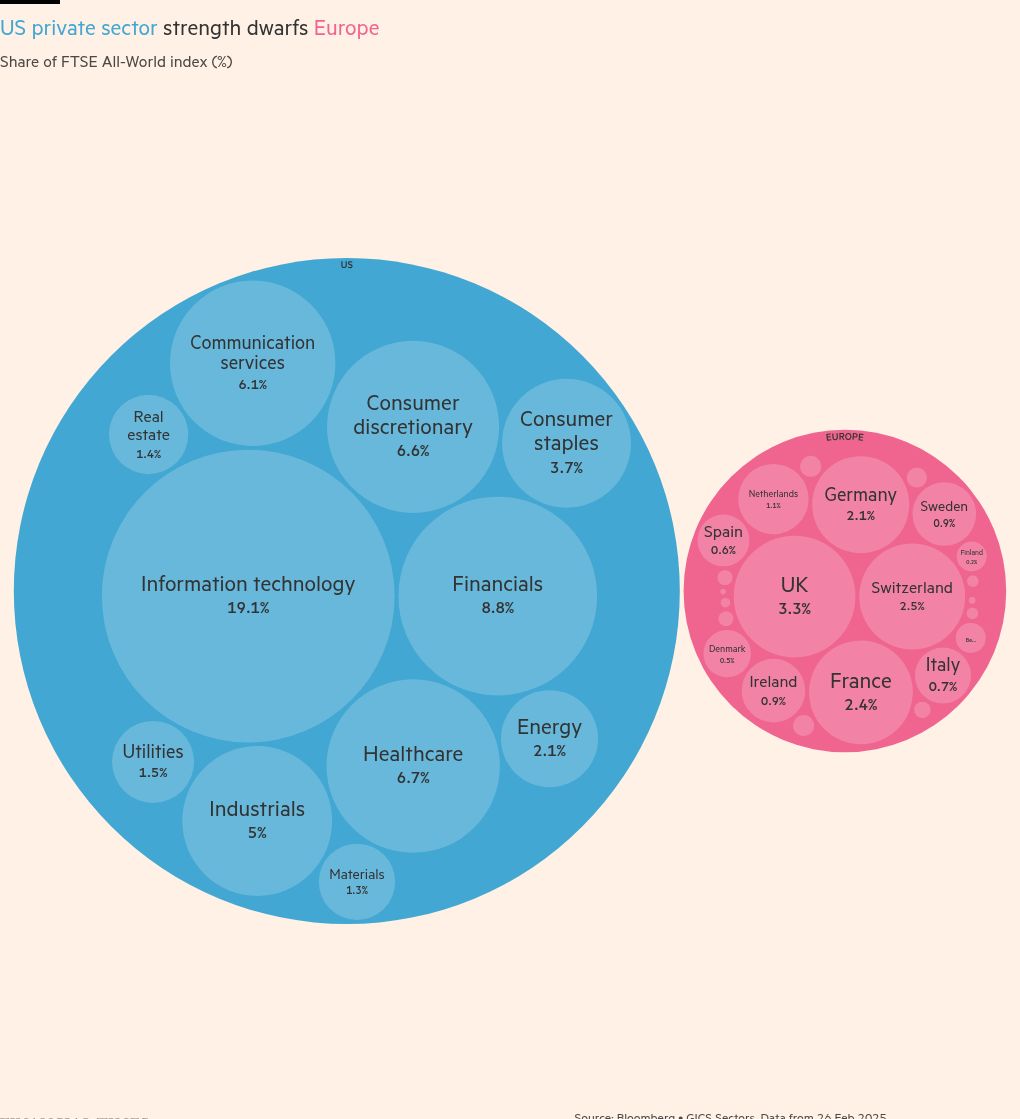

Есть чеки на администрацию. Президент уже смягчил свои самые экстремальные тарифные планы и нападения на независимость Федеральной резервной системы США, на фоне быстро растущей долгосрочной доходности облигаций.

Более широкое политическое давление также увеличится. Годовой инфляционный и безработица ожидания охватили. Уверенность республиканцев потребителей, которая имеет тенденцию отслеживать рейтинги одобрения, когда Трамп находится у власти, кажется, является плато.

Влияние существующий Обязанности, особенно в Китае, также скоро проникают. «Повышение цен и нехватка в магазинах, вероятно, будет ощущаться с середины июня»,-говорит Пол Донован, главный экономист глобального экономиста UBS Global Wealth Management. «Это ослабит настроение среди других республиканских избирателей».

В ближайшие 12 месяцев ожидание рынка заключается в том, что эффективная тарифная тарифная ставка США в конечном итоге приземлится между еще болезненными 10 и 20 процентами — в настоящее время выше 20 процентов. Деловая деятельность будет зафиксирована постоянной неопределенностью. Уолл-стрит теперь видит около 50-50 шансов на рецессию.

Республиканская партия имеет тонкое большинство в Палате представителей и в Сенате. «Часто промежуточные среды делают второго президента хромой уткой. Но с более высокими ценами и безработицей, вероятно, будут ощущаться к тому времени, что голосование может быть особенно плохим для республиканцев»,-отмечает Мэтт Герткен, главный стратег BCA Research.

Это не исключает значительного ущерба траектории экономического роста США. Трамп может опираться на свои исполнительные полномочия еще больше. Стратеги о политическом риске выделяют четыре основные угрозы: подрывание независимости ФРС, крах казначейского рынка, контроль за капиталом и каким -то образом легализация третьего срока (что позволит удержать ущерб от политики).

Каждый из них может значительно ухудшить экономику США, и SAP ее способность направлять входные данные как продуктивно с течением времени.

Но большинство экспертов считают, что все это — за исключением угроз для ФРС — являются событиями с низкой вероятностью, учитывая финансовый рынок, политические и правовые препятствия. И даже если Трамп заменит председателя ФРС Джея Пауэлла на более гибкий начальник центрального банка, Седрик Чехаб, главный экономист BMI, отмечает, что другие члены совета директоров ФРС и необходимое одобрение любого нового председателя Конгрессом, ограничит риск значительного отклонения в подходе денежно -кредитной политики.

В целом, экономика Capital не ожидает, что потенциальные темпы роста США или еврозоны будут заметно, что они изменятся из исторических оценок Fitch в долгосрочной перспективе.

Это предполагает, что тарифы обосновались на 10 процентов на остальном мире и 60 процентов в Китае в его сроке, и что президентская торговая и иммиграционная политика в конечном итоге разбита после того, как он покинет свой пост. Это также отражает большие преимущества искусственного интеллекта, нарастающего в США по сравнению с Европой. (Усилия по дерегулированию, такие как правила общепринятого планирования в рамках Трампа, также будут поддерживаться.)

Насколько это вероятно? Учитывая траекторию экономических настроений (и ограничения на компенсацию негативных последствий для импортных пошлин с снижением налогов, как я оценил в издании 6 апреля), победа на президентских выборах, не относящихся к Мага, вероятно, является в 2028 году (хотя и не гарантированно).

Последние полвека данных обследования предполагают, что партийная власть имеет тенденцию переходить в руки, когда избиратели чувствуют себя значительно хуже в конце срока президента, чем в начале. За исключением более заметного подъема тарифов, это кажется правдоподобным при Трампе.

В этом случае большая часть его повестки дня может быть разнадежна. Неопределенность поднимется. Бизнес инвестиции поднимется. И капитал, вероятно, вернется в Америку.

Хотя импортные сборы могут быть липкими, экономическая цена на высокую тарифную стену, вероятно, подорвет политическое дело о обязанностях с течением времени (как проанализировано в информационном бюллетене 30 марта).

Это не означает, что экономика США вернется к своим первоначальным темпам роста сразу после Трампа. Постоянный ущерб репутации возможна (особенно если политика Мага терпит). Не все политики могут быть изменены. Но удар по базовым темпам роста в США не будет таким сильным, как, возможно, ожидалось.

Как насчет способности Европы наверстать упущенное? «Медленные структурные факторы, такие как слабый рост населения, трудно преодолеть»,-говорит Чарльз Севиль, старший директор Fitch Ratings. «Это возлагает ответственность за инвестиции, рост производительности и активную политику рынка труда».

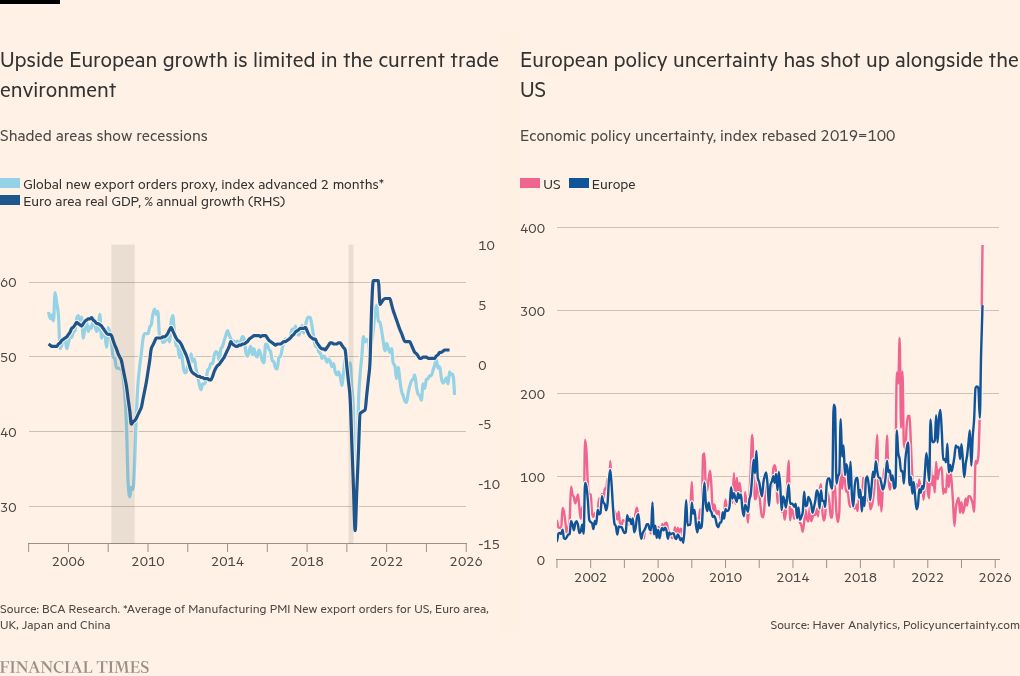

Недавние сдвиги в экономической политике ЕС являются подлинными, но не должны быть завышены. Оборонная и инфраструктурная стимул Германии повысит рост в крупнейшей экономике ЕС, но также требуются общенациональные капитальные затраты. Более широкий толчок перевооседания блока может повысить спрос, а не повысить рост производительности тренда, особенно если меньше потрачено на передовые технологии.

Внедрение плана Марио Драгхи для повышения европейской производительности — от ускорения усилий капитала и финансового союза до выравнивания красной ленты — также столкнется с препятствиями, отмечает Лоренцо Кодогно, бывший главный экономист итальянского министерства финансов. «Процесс реформ является постепенным в обычные времена. Переговоры по 27 государствам -членам остаются битвой».

Красивый прогноз роста в Европе сам поправляется повесткой дня Трампа, а США экспортируют неопределенность и нарушение торговли. Это также рискует составить политическую полосу пропускания для усилий по реформе.

Все это говорит о том, что континент не сможет добиться значительных успехов в преимуществе роста США, особенно к тому времени, когда термин президента заканчивается.

Таким образом, учитывая нынешнее экономическое лидерство Америки, способность Трампа нанести ущерб им и европейские усилия по реформе, трудно представить себе преимущество в росте США, подвергающееся угрозе со стороны Европы в среднесрочной перспективе.

Это может показаться нелогичным, учитывая текущий отток новостей. Но при наблюдении за рынками является предвзятость на рецензию. Очевидные риски для моего взгляда включают непредсказуемость Трампа и выборы 2028 года.

Тем не менее, я базовый уровень для экономической исключительности, который выходит из вмятины Трампа 2.0, возможно, с постоянным повреждением репутации, поскольку инвесторы используют более диверсифицированный подход к безопасным убежищам и резервным валютам. ЕС может выглядеть более многообещающе. Тем не менее, дельта между Америкой и темпами роста тенденций в Европе может быть на удивление незначительно изменено.

Где ваши предположения различаются? Дайте мне знать: freelunch@ft.com или на x @tejparikh90.

Еда для размышлений

Сколько должны тратить правительства на снижение экзистенциальных угроз от искусственного интеллекта? Эта статья делает математику.

Рекомендуемые информационные бюллетени для вас

Коммерческие секреты -Обязательно прочитал меняющееся лицо международной торговли и глобализации. Зарегистрируйтесь здесь

Не смог — Роберт Армстронг рассекает наиболее важные тенденции рынка и обсуждает, как лучшие ум Уолл -стрит реагируют на них. Зарегистрируйтесь здесь